超火爆!3小时获超1000亿美元认购

大部分是10亿美元级大单

图/视觉中国

10月26日晚19:30,蚂蚁正式启动H股国际认购。

10月26日晚20:30,仅1个小时,H股机构发行部分已经超额认购,火爆程度堪比“双11”,刷新市场纪录。其中大部分都是10亿美元级别的大订单。

10月26日晚22:30,仅仅3小时,蚂蚁集团在H股机构发行部分已获得超1000亿美元认购,超过国际配售额的5倍。

记者获悉,因申购太火爆,蚂蚁集团在H股的机构发行部分将于10月28日下午5点结束认购。

这比原计划的时间10月30日提前了2天,刷新了港股的纪录。

消息人士称,蚂蚁集团在港股IPO的国际发售部分已经被大量超额认购。来自多家全球顶级的主权财富基金、全球和地区的多头账户以及技术专家账户在认购过程中非常积极。

10月26日晚间,蚂蚁集团发布公告称,香港上市发行价格定为每股80.00港元,A股发行价确定为每股68.8元。

这意味着蚂蚁的总市值2.1万亿元,较此前多家投行预测约2.5万亿-3万亿元估值,折让幅度约20%-30%。

一位资深投行人士表示,这一次是有史以来全球的最大规模IPO在国内完成了定价,而国际定价跟随国内的价格。在国际价格确定后,国际顶级投资机构投资人纷纷抢购。这件事本身具有标志性意义,国内定价机制第一次影响国际资本市场。

蚂蚁“A+H”两地上市,有望成为有史以来全球最大的IPO。更具特殊意义的是,这也是史上第一次,科技大公司在美国以外的市场完成大规模定价。无论对A股,还是对科技公司而言,一个新时代已经来临。

网下申购倍数高达284倍

“打新”竞争前所未有

发行方案显示,蚂蚁将在A股发行不超过16.7亿股的新股,其中初始战略配售股票数13.4亿股,供机构和个人投资者“打新”股票数3.34亿股(绿鞋机制前)。

按照每股价格计算,绿鞋前A股募资总规模为1150亿元,其中面向A股机构和个人投资者的“打新”规模超过220亿元。

根据10月26日晚间上交所挂出的公告显示,蚂蚁的初步询价拟申购总量超760亿股,网下整体申购倍数达到284倍,可见抢手程度。

据Wind数据测算,过去十年A股全部新股发行的平均网上中签率仅为0.045%,相当于1万个人去打新,只有4.5个人能打中,比新房摇号还难。

根据上市发行安排,蚂蚁的网上“打新”申购将在10月29日进行。

值得一提的是,通过蚂蚁的战略配售新发基金,已有超过千万人提前“打新”蚂蚁股票。

顶格申购或100%中签

根据蚂蚁集团公布的信息,蚂蚁股网上发行6683万股,网上单一账户申购上限317000股,网上顶格申购需配置沪市市值317万元,其A股股票代码为688688,申购代码为787688。

数据显示,目前科创板新股中,中签率最高的是中国通号,达0.2254%;中芯国际位居第二,达0.212%,系科创板中签率超过0.2%仅有的两家公司,也是顶格申购所需市值超过200万的两只新股。

蚂蚁集团网上顶格申购需配置沪市市值317万元,以此推测,蚂蚁的中签率或在0.2%左右。那么,如果顶格申购,中签概率或100%。

科技巨头首次在美国外定价

引全球长线资金入A股

蚂蚁定价完成,意味着全球最大规模IPO即将诞生在上海和香港。

10月24日,马云在上海外滩金融峰会表示:

“这是第一次,科技大公司在纽约以外的地方定价,这是三年前连想都不敢想的,但是今天发生了。”

商务部国际贸易经济合作研究院研究员梅新育认为:

三五年前,中国优秀的互联网公司要上市,只能去美股或者港股。

现在,蚂蚁这样的科技巨头上市发生在A股,而不是发生在海外市场,是国家经济和A股逐渐成熟的标志。

蚂蚁的超大规模IPO,也为A股带来了稳定、长期的资金流入。

据媒体报道,全球顶级主权基金中,六家参与了蚂蚁A股战略配售,包括阿布扎比投资局、新加坡政府投资公司、加拿大养老基金投资公司、淡马锡等。

对A股有何影响?

蚂蚁集团上市,会对A股行情带来哪些影响呢?

华西证券:“蚂蚁踩不死大象”

华西证券:巨无霸IPO融资带来的吸血效应可能并不显著,即“蚂蚁踩不死大象”。回顾巨无霸IPO项目:中芯国际、京沪高铁、邮储银行、工业富联,华西证券统计了万得全A指数在公司上市前后的涨跌幅,结果显示巨无霸上市带来的资金分流(抽血)效应并不显著。以中芯国际为例,上市前数周是市场仍在持续上涨,上市日及询价日前后,市场确因资金分流出现一定程度下跌,但后期市场快速消化,并未出现剧烈扰动。判断A股在全面深化改革、大幅扩容、引入外资以后,对于大规模IPO的短期冲击已经正在逐渐弱化。

随着A股市场的日趋成熟,基本面和景气度将是决定个股长期价值的核心要素,无论对于蚂蚁集团本身还是其他A股标的均是如此。

广发证券:估值体系重塑

优质成长股可能长期被市场赋予高估值

广发证券:蚂蚁上市的资金面影响主要在预期,但悲观预期可能提前迅速消化掉,市场核心交易逻辑不在于此;根据上市当日成交额下调测算,实际流动性影响很小,核心逻辑在于非限售股份压缩、发行前估值抬高(压缩二级市场溢价)、存在H股价格锚;有限流动性下,近期其他新股估值溢价可能下调;科创板存量股票估值分化加剧。

长期看,蚂蚁“示范效应”主要体现在估值体系重塑,A股趋于美股、港股化,即优质成长股可能长期被市场赋予高估值。

对蚂蚁上市后走势预估:

1.由于发行前市场给予蚂蚁高估值,相比中芯国际,二级市场溢价有限且短期回调亦有限;

2.蚂蚁作为与美股“FANNG”互联网巨头对标企业,未来市值波动可能与美国科技股联动性增强。

蚂蚁员工激励达到1376.9亿元

人均可在杭州买一套283平的房子

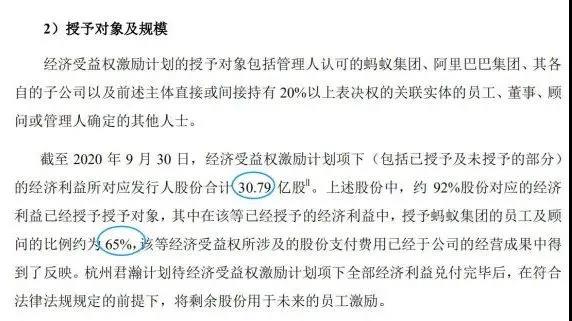

据腾讯科技报道,根据蚂蚁集团招股书信息显示,截至2020年9月30日,经济受益权激励计划项下的经济利益所对应发行人股份合计30.79亿股,其中授予蚂蚁集团的员工及顾问的比例约为65%。

如果以68.8元人民币的发行价计算,蚂蚁集团的员工及顾问共计可获得约1376.9亿元人民币。

蚂蚁集团招股书未披露共有多少人获得了激励,

但根据其招股书显示,截止2020年6月30日,公司共有员工数16660人。

如果以此计算,蚂蚁集团人均可摊到826.47万元人民币。

链家集团显示,今年9月,蚂蚁集团总部所在地杭州的二手房均价2.92万元人民币。

如果以此计算的话,蚂蚁集团人均可以在杭州买一套283平米的大房子。