“营收同比下滑6.87%、净利润同比大跌48.96%!”这是吉林银行今年半年报中两项关键数据。在银行业营收、净利普遍实现净增长,甚至多家银行实现两位数净增长的大背景下,吉林银行营收、净利双下滑的情况显得有些“另类”。

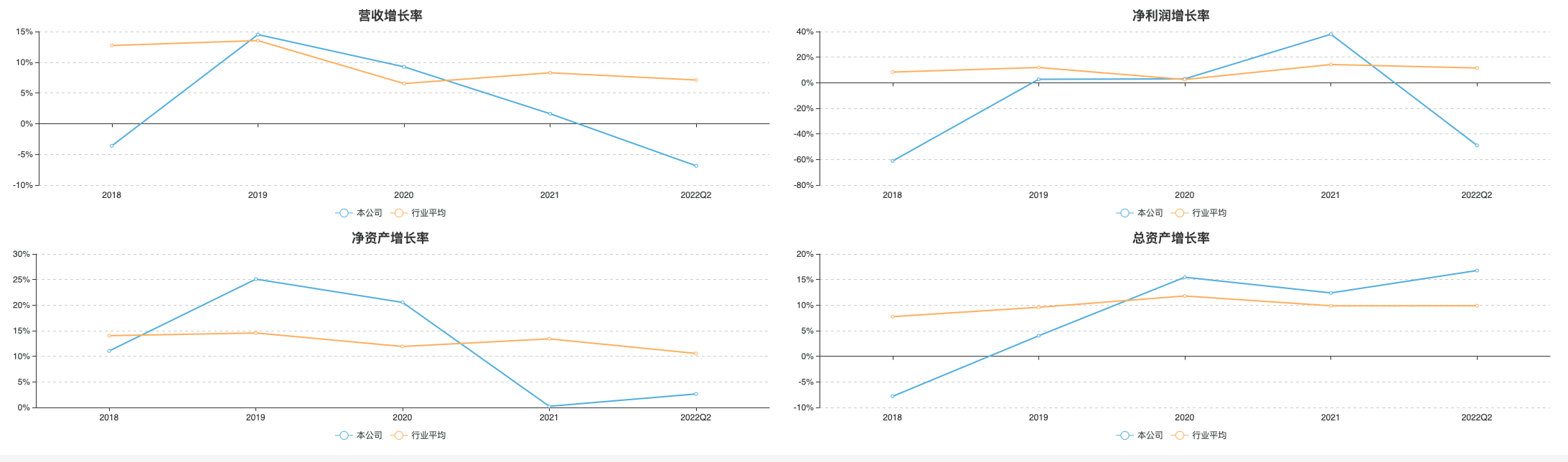

作为吉林省唯一的省级城商行,吉林银行在当地经济及金融市场中有着重要地位,但该行近年来的成长情况却似乎难言理想。据Wind数据统计,吉林银行近两年半以来,营收增长率呈持续下降趋势;净利润增长率在连续三年保持升势之后,今年上半年陡然下降;净资产增长率今年上半年虽然有所增长,但较2019年仍有不小的差距;总资产增长率表现稍好,呈波动增长趋势。

图片来源:Wind数据

值得一提的是,2022年中报也是该行董事长王立生今年5月履新后的首份财报,此前他自2020年8月成为吉林银行行长。

01、净利润大跌49%

在几个关键的经营指标中,吉林银行的总资产情况表现较好,截止6月末,该资产总额突破五千亿元大关,达到5306.77亿元创历史新高。

营收和净利情况则难言理想。吉林银行上半年营收50.24亿元,同比下滑6.87%;净利润5.08亿元,同比大跌48.96%,增速落后于行业均值56.06个百分点。

财报数据

吉林银行在财报中解释,该行营业收入同比减少主要因受疫情影响,部分贷款户偿还利息出现困难,逾期超90天冲减表内利息收入转表外核算导致。对于净利润大幅下滑,吉林银行表示,原因是在于“增加信用减值损失计提金额、薪点值优化和引进人才导致人力费用的增加。”同时,疫情导致部分贷款户偿还利息出现困难也是净利润下滑的原因之一。

对此,评级机构联合资信认为,“吉林银行资产减值准备计提力度较大,对盈利带来一定负面影响;非标资产压降过程中相关投资收益下降,同时在减费让利政策导向下新增信贷投放利率水平相对较低,对盈利亦产生一定的挤出效应,考虑到贷款拨备水平以及针对违约投资资产的减值计提有待提升,未来一段时间内盈利水平将持续承压。”

资产质量方面,吉林银行也明显落后于行业平均水平。截至6月末,吉林银行不良贷款率为2.23%,较二季度末商业银行平均不良率1.67%高出33.53%;拨备覆盖率140.79%,符合监管要求,较203.78%的行业均值低30.91%。

联合资信表示,吉林银行信贷资产质量有所改善,但逾期贷款和关注类贷款规模大,未来信贷资产质量仍面临较大下行压力,贷款拨备水平仍有待提升。当地金融机构平均不良率水平相对较高,省内银行业金融机构信用环境承压。

值得注意的是,今年6月,吉林银行延边分行曾因隐瞒不良贷款真实水平、以贷还贷方式掩盖资产质量领两张罚单合计被罚50万元,时任行长与相关责任人均被警告。

02、三年两次变更董事长 四高管被“双开”

吉林银行高层人事变动情况也尤为引人关注——三年内两次变更董事长。

今年3月2日,吉林银行原董事长陈宇龙因工作变动辞去该行董事长职务,接棒者是原行长王立生;5月17日,王立生任职资格被核准。

在陈宇龙之前,吉林银行的上一任董事长张宝祥因涉嫌严重违纪违法于2019年11月17日被查,一年后被“双开”。2021年11月,张宝祥因犯受贿罪,被判处有期徒刑12年,并处罚金200万元。

张宝祥并不是吉林银行唯一落马的高管。自2019年7月以来,该行王安华、杨盛忠、邰戈等三名原副行长先后被“双开”。

今年2月18日,吉林银行一日之内曾有两名高管被查。吉林银行总行信贷与投资评审部原总经理陈洪波、延边分行原纪委书记王志刚因涉嫌严重违纪违法被查。

联合资信指出,吉林银行多名高管人员因违法违纪受到监察处分,董监高人员变动频繁,加之吉林银行受到一定监管处罚,该公司治理及内控管理水平有待提高。

吉林银行在半年报中对自身内控情况也做了专门的说明,表示该行内控合规管理持续加强,已建立检查与定责、问责与通报、整改与考评、治理与完善的闭环管理体系,实施认责问责全流程管理,常态化开展内部审计、监督检查。

03、前十大股东3个存在股权质押 2个失去表决权

吉林银行的内控隐忧似乎不仅存在于高管层面,该行的股东问题也不容忽视。

首先是前十大股东中股权质押的问题。

财报显示,吉林银行前十大股东有三位存在出质股权的情况。该行第二大股东吉林省金融控股集团股份有限公司股权质押比例为31.30%、第八大股东吉林省投资集团有限公司(下称“吉林投资”)股权质押比例为63.50%、第十大股东吉林市金泰投资(控股)有限责任公司(下称“金泰投资”)股权质押比例为75.15%。

吉林银行前十大股东情况

根据银保监会对于银行机构大股东的要求,大股东质押银行保险机构股权数量超过其所持股权数量的50%时,不得行使在股东(大)会和董事会上的表决权。也就是说,吉林银行第八大股东吉林投资与第十大股东金泰投资均已失去表决权。

其次是经营状况问题。吉林银行第四大股东吉林亚泰(集团)股份有限公司(下称“亚泰集团”)经营不佳、负债高企。据亚泰集团半年报显示,该公司上半年营收71.04亿元,同比下降27.2%;归母净利润亏损5.61亿元,同比大降2769.14%。亚泰集团的资产负债率为71.2%。该集团账面货币资金为24.29亿元,对应的短期借款达233.74亿元,一年内到期的非流动负债达19.97亿元。

亚泰集团想要将其持有的东北证券不超过30%股权出售,以缓解当前的资金压力。但截至目前尚未获得证监会核准。

另外,吉林银行第九大股东北京世纪融商信息技术有限公司还曾是“老赖”。两个多月前刚刚退股的原第八大股东辽宁宏程塑料型材有限公司是已经暴雷的“忠旺系”成员。

吉林银行自身今年也三度被列为被执行人:3月,吉林银行因与鄂尔多斯市河豚拍卖有限公司存在买卖合同纠纷,被法院执行500万元;同月,因与大连衡逸房屋开发有限公司存在金融借款合同纠纷,被法院执行1.13亿元;7月,被法院执行454.94万元。吉林银行今年合计被执行金额达1.18亿元。

2022年之前,吉林银行曾24次被列为被执行人。目前该行被执行总金额超13亿元。

诸多的问题不禁让人对吉林银行未来的发展感到担忧,该行在去年的年报中曾提出了今年的工作方向,表示要“继续保持战略定力,落实稳中求进总基调,实施回归本源、营销升级、管理攻坚、人才兴行、科技赋能、文化重塑、党建融合为内容的七大工程,加快实现高质量发展,为打造全国一流现代城商行不懈奋斗”。

未来,吉林银行能否在新任董事长的带领下提升业绩、改善内控、实现全国一流现代城商行的目标,记者将持续关注。(来源:凤凰网财经《银行财眼》 潇潇)