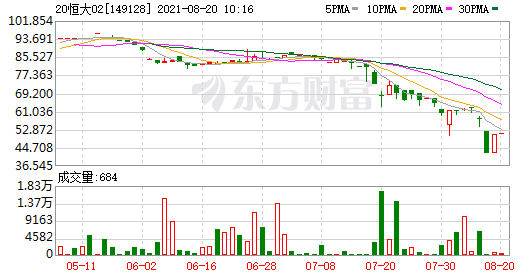

8月18日下午,因成交价格较前一个收盘价下跌达26.3%,深交所对“20恒大02”实施紧急停牌。

让“20恒大02”被暂停交易的是一笔仅有1手的成交。深交所信息显示,14点51分,“20恒大02”在深交所以42.4元价格成交1手,成交金额424元。

受各种因素影响,8月以来,恒大境内和境外多只债券成交活跃,价格波动较大,部分国内债及美元债在8月18日创下发行以来价格新低。

这个时候,恒大发行的债券该不该入手?在一家证券机构做交易的王丽和一名做分析的同行产生了分歧,王丽认为,一只债券价格打到三折左右,意味着如果全额兑付收益率可能超过200%,对于投资人而言,高收益意味着高回报。

但是同行分析人员则认为,在整个房地产行业风险不断上升的情况下,投资者的兑付风险日益加大,如果单纯以赌博心态投资高收益率的债券,不仅会给所在机构形成计提压力,也是对投资人的不负责。

一家金融机构的人士认为,类似的争论在债券投资领域并不鲜见,一定程度反映了当前债券市场的非理性现状,部分机构片面追求高收益,买入大量“垃圾债”,“很多做信用债的人,他不和你谈基本面,眼中只有收益。”

在他看来,投资人信仰和偏好分歧,叠加房地产政策多变,使得近期地产债券出现较大波动。

成交异动

8月18日下午14点左右,连续12天没有成交的“20恒大02”在深交所接连发生3笔成交,每笔均为1手。第一笔成交价格52元,成交金额520元,第二笔成交价格47元,成交金额470元,第三笔以42.4元的价格成交发生后被暂停交易。

15点恢复交易后,“20恒大02”在深大宗平台接连发生2笔大宗成交,一笔以62元的价格成交了558万元,一笔以74元价格成交了947.2万元。

大宗平台通常为机构间协议价成交,交易所平台为竞价成交,竞价平台大幅折价后,大宗平台出现两笔高价成交,这一操作王丽也看不懂,“即便有人故意拉高,但不会有这么大的起伏。”

同一天,“15恒大03”价格经历另一种走势,14点17分,上交所固收平台以52元价格成交2.7万手;不到10分钟,同一平台以31元价格成交1000手。同样显示了机构投资人的分歧。

如果说恒大的债券价格波动是基于投资者对其近期出售资产、汽车预亏等消息影响,而禹洲地产的债券价格显得有些“莫名其妙”。

8月18日,“20禹洲02”上交所固收平台显示成交价80.642元,较前一交易日中债估值下跌4.22%;“20禹洲01”上交所固收平台成交价83.695元,下跌了2.63%。

8月12日,禹洲地产发布2021年半年报,上半年营收120亿元,同比上升494.86%,归属母公司股东净利润8.57亿元,同比增长493.77%。在营收和净利润双双成倍增长的情况下,债券价格并没有迎来好转。

此外,根据上交所固收平台,8月18日“20世茂06”跌了16.29%,“19世茂01”跌6.4%,“20世茂G1”跌5.97%,“20阳城04”跌4.7%。不同于蓝光发展、泰禾,世茂、阳光城和禹洲等公司并没有爆发流动性风险。

通常情况下,债券发行面值是100元,成交价格与面值间的差额,加上利息可以算出收益率。债券的成交价格越低,意味着收益率越高;同理,收益率越高的债券,意味着持有人对发行人信心不足。

中国恒大、华夏幸福、蓝光发展等房企的部分债券收益率普遍超过100%,阳光城、禹洲地产、富力地产等房企部分债券收益率也超过20%。

王丽告诉经济观察报,债券价格下跌有着较为复杂的构成因素,并不意味着发行人一定存在风险。有的折价出售是债券持有人对发行人未来预期不看好;但也有的是因为投资机构换仓需要。

与国内债券有涨有跌相比,近期地产美元债价格波动更为频繁和激烈,DM数据显示,8月18日-19日,蓝光、华夏幸福、恒大等房企旗下部分美元债收益率超过100%;荣盛、新力、花样年、华南城、中粱的部分美元债收益率超过40%;大发、中南、鑫苑、富力、阳光城、国瑞、华远的部分美元债收益率超过20%。

风险偏好

与大多数投资机构一样,王丽奉行的是机会投资,只要有足够的收益率,即便已经违约或者违约风险较大的债券,她也会选择买入。“一旦价格跌到两折、三折,就可以毫不犹豫的买入。”

她告诉经济观察报记者,债市和股市的投资逻辑不一样,对于基本面关注并不多。对于债券来说,发行人基本面好,往往意味着收益率低,比如万科、保利等房企的收益率均在4%以下,虽然安全,但赚不了钱。

想要获得更高的收益,需要火中取栗,有些收益率高的债券,虽然风险较大,但一般情况下都能兑付。一旦兑付了,即可获得成倍收益。

在实际操作过程中,投资机构为了平衡风险与收益,通常会对不同风险级别的债券进行配置,比如,70%的资金配置保守收益债券,30%的资金配置高收益债券,可以在确保相对低风险的情况下,使得收益获得最大化。

据王丽透露,2020年某家房企发生债券违约,彼时其部分债券价格达到两折,王丽所在的机构吃入一部分。后来该笔债券进行全额兑付,获得四倍以上的收益。

她也坦承,类似的情况并不多见,多数情况下,违约债券即便兑付,也会出现较大幅度的折扣。“这就看怎么去平衡,有的债券价格,即便打折兑付,也能获得不错的收益,那为什么不投呢。”

与王丽不同,部分机构投资对资本市场风吹草动格外敏感,尤其是公募基金投资人,出于资金安全或止损的考量,投射在债券市场上,即便一个小道消息,也会让这些机构折价抛售持有债券。

上述金融机构人士表示,无论是盲目抄底,还是跟风出逃,都是市场不成熟的一种表现,“现在很多机构的经纪人都是刚毕业的小朋友,对市场格外敏感,微信群听到一个传言,也不核实,就开始抛售。”

出逃和抄底,虽然是资本市场的两个极端,但在当前资产荒与安全感降低的情况下,构成了债券市场交易的一种常见的存在形态。“有的房企债券被折价抛售,他们自己也莫名其妙,还得问老板发生什么事了吗?”上述金融机构人士表示。

抄底风险与收益显然是并存的。企业预警通数据显示,2014年至今,累计有230家主体发生违约,累计违约金额5603.64亿元,其中房地产以13.22%占比位列各行业之首,达到了740.56亿元。

但同期,违约债券处置偿还率不到6%,以现金偿还的比例则更低。但在成倍收益的引诱下,并不能阻挡资本逐利冲动。从2月18日-8月17日半年时间,华夏幸福债券在平台累计成交2096笔,成交金额27亿元。

蓝光发展于7月11日首次发生债券违约,累计违约债券金额达到了116亿元。但从7月19日-8月18日一个月时间,蓝光发展旗下债券累计成交43笔,成交金额4.34亿元。

回归理性

与王丽意见相左的机构分析师并不直接从事交易业务,但作为固收领域的从业者,他在与同行交流中发现,债券市场存在大量盲目投资的机构和经纪人。

在一次讨论某流动性风险房企的偿付风险时,他与另一名机构的交易人员产生分歧。这家房企土地储备较少,而且拿地自有资金比例较低,在他看来,已经处于资不抵债的情况,这个时候兑付风险极大。

但是他与同行的交流中发现,大多数交易并不关心发行人的资产状况。“他们觉得土地储备少,说明周转快,可变性强,更容易兑付。不知道他们是得出的这个逻辑,而且持有这种逻辑的人不在少数。”

同样的情况也反映在另一家流动性风险债权人的身上。上述金融机构人士表示,很多债权人关心的不是能不能兑付,而是什么时候兑付,几折兑付。“大家都还存着侥幸心理,确实很少发生零兑付的情况。”

在他看来,这种现象既有部分机构盲目投资的因素,但也反映了当前机构投资者的焦虑。尤其是2020年8月以来三道红线监管出台后,房企债务规模压缩,再加上2018年房地产债券违约频发,出现相对“资产荒”,投资者可投机会减少。

国家统计局数据显示,1-7月,房企到位资金同比增长18.2%,主要为自筹资金和销售回款增长,国内贷款和利用外资分别下降了4.5%和44.4%。

根据Wind数据统计,7月房地产债券累计发行1055.11亿元,偿还债券988.28亿元,净融资额6.83亿元,有小幅增长;但从2020年8月三道红线实施算起,截至2021年7月,房地产存量债权规模减少了1100亿元左右。

对于投资人来说,既要确保资金安全性,又要保证较高收益率,这并不是一件容易的事。上述金融机构人士认为,这也使得部分机构选择买入高风险债券来获取高收益,“投三个,押对一个还是有得赚。”

但这显然并非长宜之计,据该人士介绍,一部分机构已经将部分固投额度投向向一些新兴产业,“像我们,原来房地产占一半甚至更高比例的资金,现在降到三分之一了,一部分资金投给了高新技术、生物医药等领域。”

投向房地产领域的资金中,“一部分投债券,一部分投其他渠道,抛去资金成本,能赚三四个点就不错了。”他表示,具体投放过程中,会有针对性的去投,选择千亿房企中收益率相对较高的债券或信托去投放。

王丽也认为,机会性投资只是权宜之计,长远还要选择价值投资,“这可能是个好的窗口期,也只有这个时候才会出现,一旦回归常态了,就很难再出现几倍的高收益投资了。”

8月9日,世茂、奥园和禹洲的国内债券,建业、中粱和德信等房企的美元债,再次出现不同幅度下跌。(来源:经济观察报 田国宝)