近年来,造纸行业景气度持续波动,受2021年纸价及原材料价格波动影响,晨鸣纸业盈利能力大幅下滑。

01 列入观察名单

11月25日,中诚信国际公告称,决定维持晨鸣纸业(000488.SZ)主体和“17鲁晨鸣MTN001”及“18晨债01”信用等级为AA+,并将公司主体及相关债项信用等级继续列入信用评级观察名单。

继续列入信用评级观察名单公告

继续列入信用评级观察名单公告

公告显示,2022年以来,原材料价格持续高位运行,叠加在疫情等因素的影响下国内市场需求疲软,晨鸣纸业2022年前三季度净利润同比大幅下滑85.86%至3.01亿元。

并且,晨鸣纸业融资租赁业务压缩进度放缓,存量融资租赁余额规模仍较高,面临较大减值风险。

同时,晨鸣纸业战投资金陆续落地,资本结构有所优化,银企关系基本保持稳定,且公司持续偿还公开市场债务。

但是,晨鸣纸业债务规模仍保持高位且仍以短期债务为主,货币资金受限比例较高,短期偿债压力的变化情况亦有待进一步关注。

据统计,目前晨鸣纸业存续债券2只,存续规模13.5亿元,且均将于一年内到期,公司面临集中兑付压力较大。

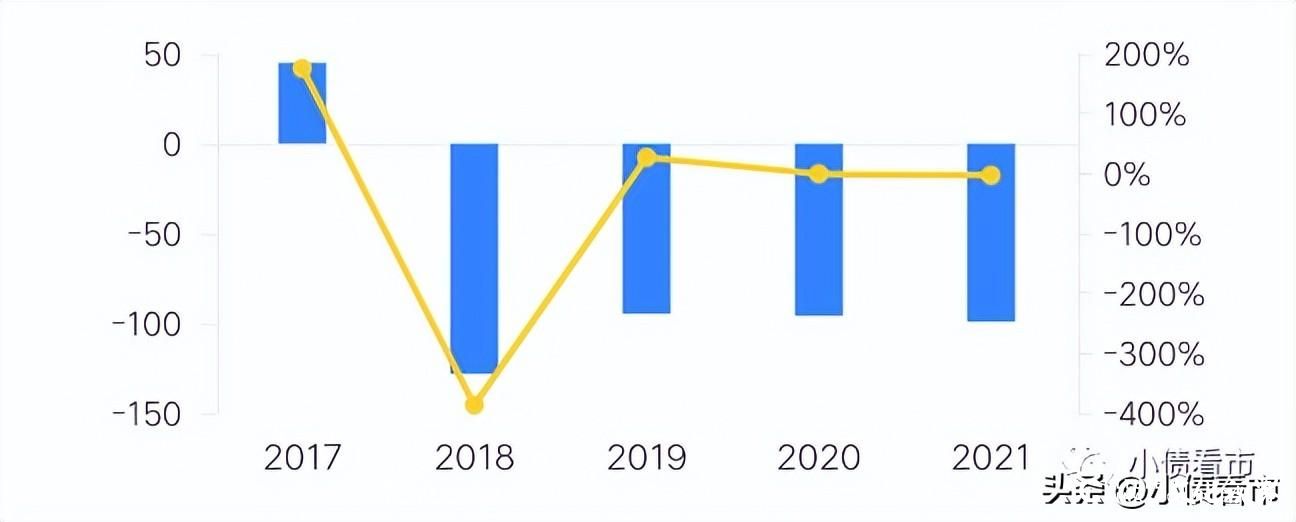

近年来,造纸行业景气度持续波动,受2021年纸价及原材料价格波动影响,晨鸣纸业盈利能力大幅下滑。

02 业绩大幅下滑

据官网介绍,晨鸣集团是中国造纸龙头企业,中国企业500强,成立于1958年,是以制浆、造纸为主的现代化大型综合企业集团。晨鸣集团是国内A、B、H三支股票上市公司,是中国上市公司百强企业、中国十佳明星企业。

晨鸣集团官网

晨鸣集团官网

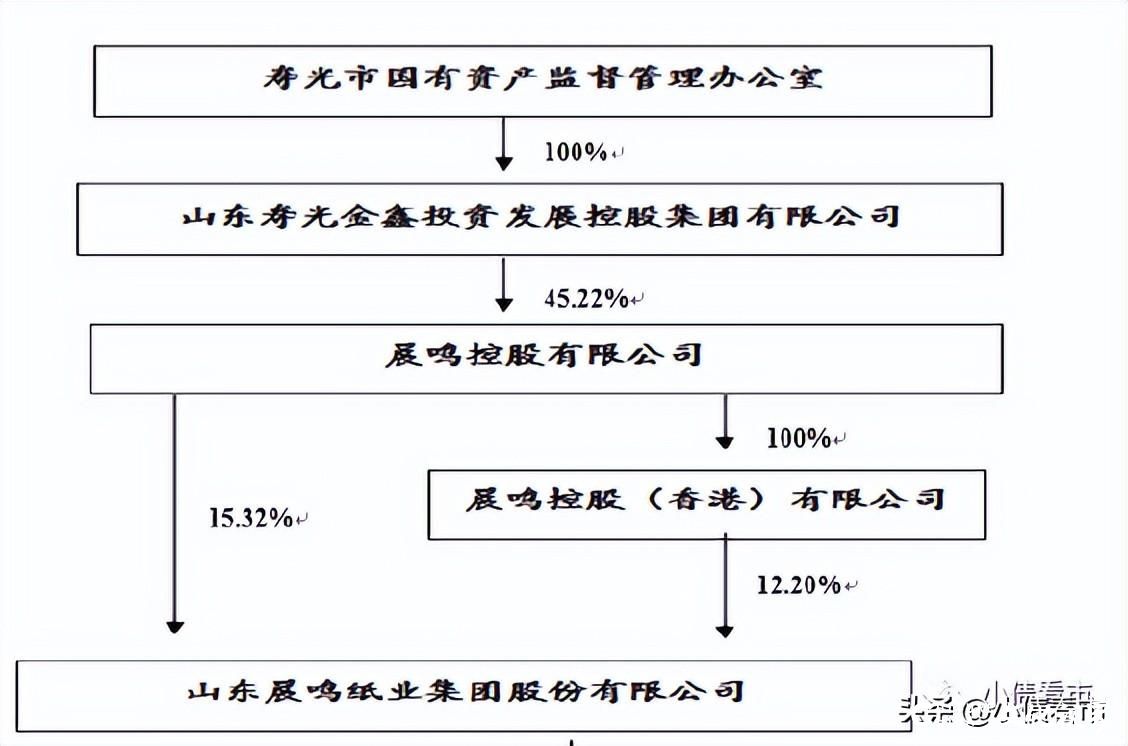

从股权结构来看,晨鸣纸业的股权结构较分散,其控股股东为晨鸣控股有限公司,直接及间接合计持有公司27.52%的股权,公司实际控制人为山东寿光国资局。

虽然晨鸣纸业属于地方国企,但国有资本持股比例较低。

值得注意的是,晨鸣控股持有晨鸣纸业股权质押比例偏高,截至2022年11月晨鸣控股质押公司2.51亿股股份,股权质押率为30.61%。

股权结构图

股权结构图

造纸行业周期性显著,其景气程度与宏观经济走势呈显著的正相关关系。

近年来,造纸行业景气度持续波动,受2021年纸价及原材料价格波动影响,晨鸣纸业盈利能力大幅下滑。

另外,近年来晨鸣纸业的融资租赁业务虽然继续收缩,但其展期及逾期贷款规模仍较大。

截至2021年末,晨鸣纸业融资租赁业务逾期资产金额为9.74亿元,逾期率12.48%。公司逾期及展期客户主要涉及房地产及制造业。

坏账计提方面,2021年晨鸣纸业计提与融资租赁相关的信用减值损失为2.39亿元,对利润产生一定侵蚀。

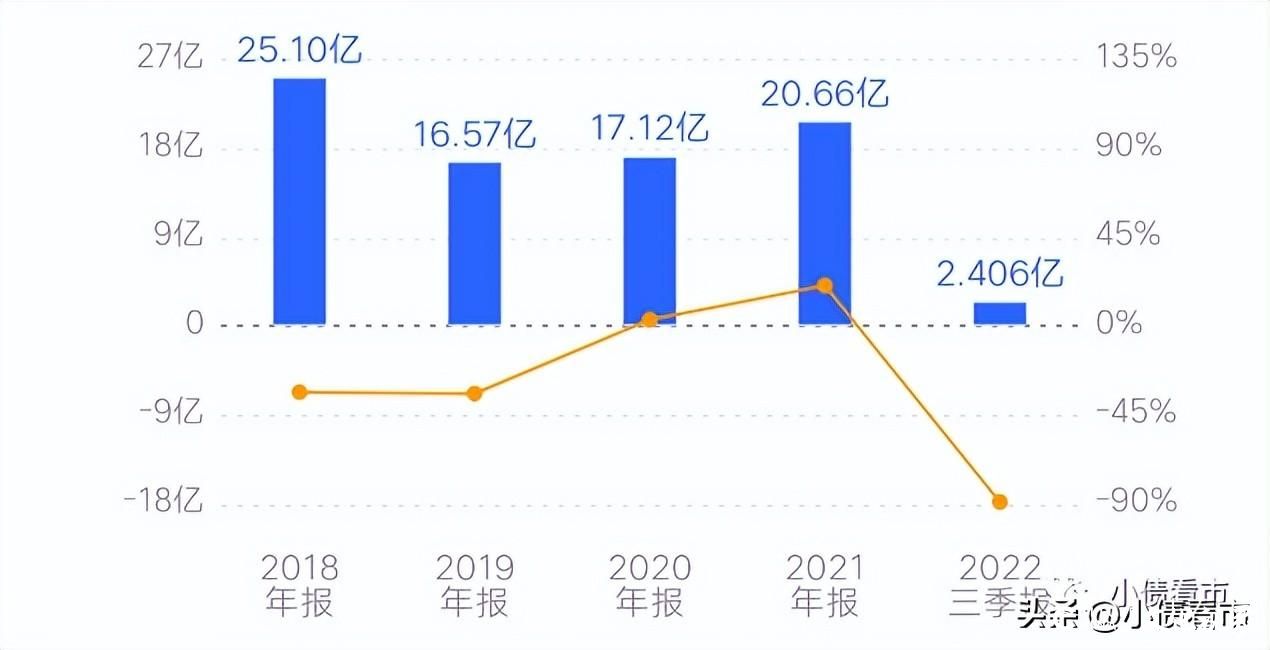

2022年前三季度,晨鸣纸业实现营业收入253.56亿元,同比下滑1.57%;实现归属于母公司所有者的净利润2.41亿元,大幅下滑88.98%。

归母净利润

归母净利润

同时,晨鸣纸业的销售毛利率和净利率分别下滑至14.57%和1.19%,盈利能力大幅下滑。

值得注意的是,除了经营性业务利润,晨鸣纸业还能获得一定政府补助,2021年公司获得政府补助2.61亿元,较2020年减少6.82亿元。

截至最新报告期,晨鸣纸业总资产为842.13亿元,总负债604.56亿元,净资产237.58亿元,资产负债率71.79%。

值得注意的是,受前期融资租赁业务扩张较快及在建项目持续推进等因素影响,晨鸣纸业的财务杠杆水平处于较高水平。

财务杠杆水平

财务杠杆水平

分析债务结构发现,晨鸣纸业主要以流动负债为主,占总负债比为84%,可见其债务结构不合理。

截至今年三季末,晨鸣纸业流动负债有505.22亿元,主要为短期借款,其一年内到期的短期负债有402.7亿元。

然而,相较于短期债务,晨鸣纸业的流动性可以用枯竭来形容,其账上货币资金有130.29亿元,但其中大部分为受限资金,可用于资金不足,公司面临较大短债偿债压力。

值得注意的是,2014年以来晨鸣纸业疯狂融资,尤其是短期借款迅猛增长,不仅存在期限错配问题,且短期偿债风险巨大。

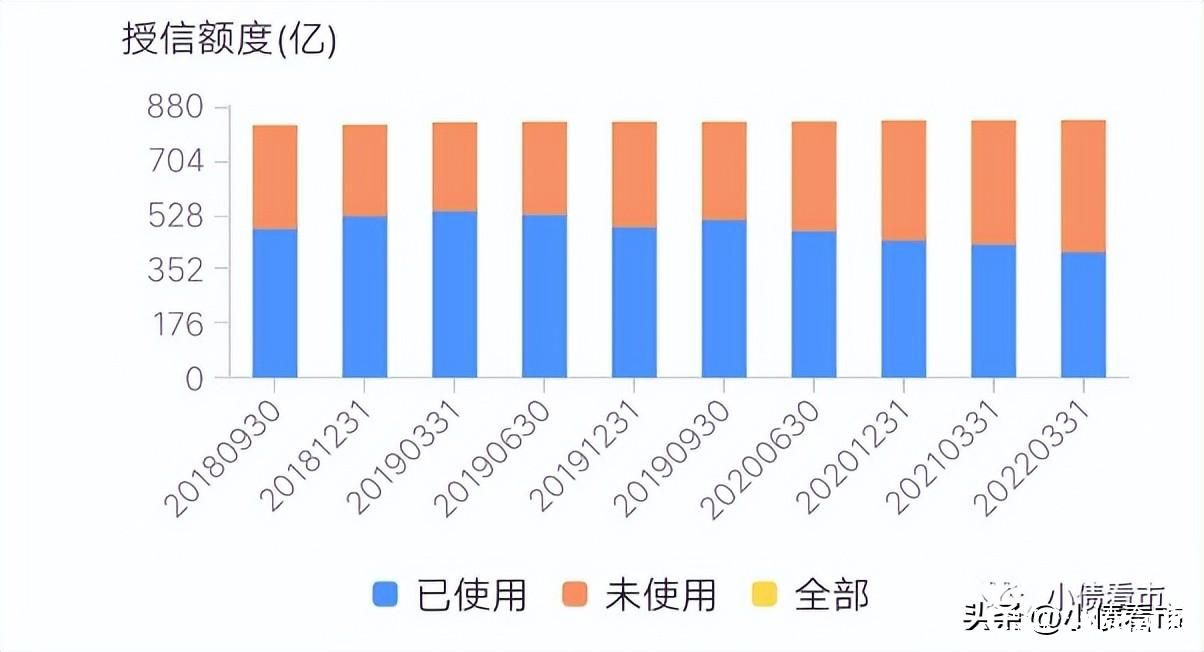

在备用资金方面,截至2022年3月末,晨鸣纸业银行授信总额有833.2亿元,未使用授信额度有427.6亿元,可见其财务弹性尚可。

授信额度

授信额度

除此之外,晨鸣纸业还有非流动负债99.34亿元,主要为长期借款,其长期有息负债合计有49.71亿元。

整体来看,晨鸣纸业刚性债务有452.41亿元,主要以短期有息负债为主,带息负债比为75%。

有息负债高企,2021年和2022年前三季度晨鸣纸业利息支出分别为23.87亿和14.85亿元,对利润形成侵蚀。

在融资渠道方面,目前已在A股、B股和H股三个证券交易市场上市的晨鸣纸业,融资渠道多元化,除了发债和借款,其还通过租赁、应收账款、股权以及股权质押等方式融资。

不过,从现金流方面看,近年来晨鸣纸业的筹资性现金流持续净流出,可见其融资渠道遇阻,公司面临再融资压力较大。

筹资性现金流

筹资性现金流

受限资产方面,晨鸣纸业受限资产主要为货币资金中的保证金及部分固定资产、无形资产、投资性房地产、应收票据。

截至2021年末,晨鸣纸业受限资产总额为301.59亿元,占总资产的36.41%,受限资产规模较大,资产流动性弱。

总得来看,晨鸣纸业的业绩和盈利能力下滑,对债务和利息的保障能力下降;货币资金受限比例高,短期偿债压力较大;融资租赁业务面临一定信用风险。

03 多元化发展之痛

1958年,晨鸣纸业的前身寿光造纸厂成立,拉开了我国造纸工业的序幕。

1987年初,寿光造纸厂生产能力只有0.6万吨,并且已经连续7个月亏损,负债1100多万元,处于即将倒闭的艰难困境。

为了救活企业,彼时寿光县果断调整厂领导班子,把台头镇副镇长兼镇经委主任、年已53岁的陈永兴推到了厂长的位置上。

寿光造纸厂

寿光造纸厂

在陈永兴的带领下,经过全厂上下艰苦努力,造纸厂贷款1000多万元进行技术改造,改制后的工厂活力明显增强,在陈永兴上任3个月后就实现了扭亏为盈。

到1989年,寿光造纸厂的经济效益已经跃居山东省同行业第一名。

在以后的数年里,寿光造纸厂旧貌变新颜,创造了令全国造纸行业和工业企业系统瞩目的奇迹,成为国内首家同时拥有三只股票的上市公司。

然而近年来,晨鸣纸业却寻求走多元化道路,2012年成立海鸣矿业涉足采矿业;2014年发力融资租赁业务;2017年进入房地产行业;2018年收购鸿泰地产......

尤其是为了发展融资租赁业务,近年来晨鸣纸业便不惜一切成本疯狂融资。然而融资租赁业务虽然毛利高,但资金成本也居高不下,更是存在坏账风险。

2019年,晨鸣纸业计提信用减值损失10.34亿元,其中融资租赁款坏账损失就高达5.24亿元。

随着业务规模扩大,晨鸣纸业需要资金缺口越大,最终将面临资金链断裂风险。因此2019年公司便开始逐步剥离非核心业务。(来源:今日头条 小债看市)